Il giudizio sul grado di solvibilità di un’impresa è espresso sulla base di tre aspetti diversi:

- Aspetti qualitativi;

- Aspetti quantitativi;

- Aspetti che riguardano l’andamento dell’impresa.

Ecco le 5 regole d’oro per avere un rating positivo:

- Impiegare i fidi secondo i modi e i tempi concordati. Impiegare i fidi fino al limite e per un tempo prolungato può essere interpretato dalla banca come un sintomo di difficoltà finanziaria, se non è motivato dall’azienda. Per questo occorre tenere sempre sotto controllo l’effettivo utilizzo dei fidi e, qualora siano insufficienti, rinegoziarli con la banca stessa.

- Non eccedere con lo “scoperto di conto”. Lo scoperto deve servire solamente per far fronte a necessità di cassa improvvise. Se diventa un’ abitudine e il conto corrente rimane a lungo in rosso, la banca registra un’anomalia, per prevenire la quale è opportuno rinegoziare il fido con un finanziamento a medio – lungo termine.

- Rimborsare le rate dei prestiti e dei mutui. Il mancato rimborso delle rate alle scadenze stabilite è segnalato in Centrale Rischi ed accende una “lampadina” di allarme sulla solvibilità aziendale. E’ più opportuno, prima di finire segnalati, avvertire la banca sulle reali difficoltà e rinegoziare la rata del prestito o del mutuo in relazione al cash flow dell’azienda.

- Prevenire gli scoperti e gli sconfinamenti. Se un’azienda sconfina e impiega più fidi di quanto dovrebbe, questo atteggiamento viene segnalato dalla banca e diviene visibile a tutte le banche attraverso la segnalazione alla Centrale Rischi. Da un punto di vista tecnico, una linea di fido superata da oltre 90 giorni è considerata da una banca come grave, tale da classificare l’azienda come a rischio di “default”. Per prevenire problematiche e noiose segnalazioni in Centrale Rischi occorre organizzarsi al fine di monitorare i flussi tra entrate e uscite finanziarie, monitorare la situazione degli incassi e dei pagamenti e predisporre per tempo tutta la documentazione necessaria al rinnovo dei fidi.

- Evitare gli insoluti dei clienti: quando le fatture anticipate o le ricevute bancarie al salvo buon fine non sono pagate dai clienti si manifesta un insoluto. Gli insoluti dei clienti peggiorano il giudizio di merito dell’azienda e rischiano anche di generare uno sconfinamento se il fido non è abbastanza capiente. Cosa deve fare un’azienda in questo caso? E’ utile per l’azienda selezionare la clientela per presentare alla banca un portafoglio clienti affidabile e, soprattutto, qualora si preveda che il cliente non sarà in grado di pagare, richiamare in tempo gli effetti depositati in banca a garanzia.

E’ dunque necessario adottare una strategia comportamentale e di management che non abbia solo il fisco come unico interlocutore, ma inquadri l’Azienda nella sua complessità e completezza, quindi si relazioni anche con altri possibili interlocutori, per esempio futuri acquirenti, futuri finanziatori, futuri soci in affari. La strategia aziendale deve essere completa ed a 360 gradi.

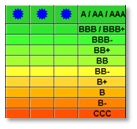

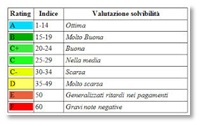

Tabelle di valutazione:

|

|